Tin ngân hàng ngày 26/4: NHNN yêu cầu tiếp tục dành vốn tín dụng cho bất động sản

NHNN yêu cầu tiếp tục dành vốn tín dụng cho bất động sản

Phát biểu tại Hội nghị về công tác tín dụng và triển khai Thông tư 02/2023TT-NHNN, bà Hà Thu Giang - Vụ trưởng Vụ Tín dụng các ngành kinh tế cho biết, ngày 24/4/2023, Ngân hàng Nhà nước (NHNN) đã có Công văn số 2931/NHNN-TD chỉ đạo Tổ chức tín dụng (TCTD) về vấn đề tín dụng bất động sản (BĐS).

|

| Ảnh minh họa/https://kinhtexaydung.petrotimes.vn/ |

Theo đó, NHNN chỉ đạo các TCTD tiếp tục dành vốn tín dụng cho các dự án BĐS đủ điều kiện pháp lý, có khả năng tiêu thụ sản phẩm, và đảm bảo kế hoạch trả nợ; nhất là các dự án nhà ở xã hội, nhà ở công nhân, dự án nhà ở thương mại giá rẻ có hiệu quả cao;

Đồng thời, kiểm soát rủi ro cấp tín dụng đối với phân khúc BĐS cao cấp đang dư thừa nguồn cung/BĐS không có nhu cầu thực/kinh doanh có tính chất đầu cơ BĐS, làm giá, lũng đoạn thị trường BĐS.

Bên cạnh đó, NHNN cũng chỉ đạo các TCTD kiểm soát mức độ tập trung tín dụng vào một số khách hàng/nhóm khách hàng lớn, khách hàng có liên quan đến cổ đông lớn, người có liên quan của cổ đông của TCTD, cho vay chéo..., cân đối tỉ trọng dư nợ cấp tín dụng đối với lĩnh vực BĐS một cách hợp lý, đảm bảo an toàn hoạt động ngân hàng. Kiểm tra, kiểm soát chặt chẽ việc cấp tín dụng, việc sử dụng vốn nhất là việc tập trung quá lớn tín dụng vào một số doanh nghiệp trong hệ sinh thái hoặc doanh nghiệp “nội bộ” có nguy cơ rủi ro lớn;

NHNN cũng yêu cầu các TCTD kịp thời báo cáo Thống đốc NHNN về những khó khăn vướng mắc trong công tác tín dụng và báo cáo các Bộ, ngành, cơ quan, địa phương để hỗ trợ các doanh nghiệp, dự án BĐS trong việc giải quyết các vướng mắc khó khăn về quy trình, thủ tục pháp lý, quy định pháp luật trong triển khai thực hiện dự án...

Moody's nâng triển vọng xếp hạng tín nhiệm của Sacombank từ “ổn định” lên “tích cực”

Ngân hàng Sacombank cho biết, Hãng xếp hạng tín nhiệm Moody's vừa công bố điều chỉnh triển vọng xếp hạng tín nhiệm của Sacombank từ “ổn định” thành “tích cực”.

Sự điều chỉnh lần này phản ánh nhận định của Moody’s về năng lực tín dụng liên tục được cải thiện nhờ xử lý nợ xấu và tài sản tồn đọng của Sacombank. Cũng theo đó, chất lượng tài sản (Asset Risk) của Sacombank được nâng 1 bậc từ caa1 lên b3.

Ngoài ra, Moody’s cũng đánh giá Sacombank có tỉ lệ phụ thuộc vào nguồn vốn liên ngân hàng nhỏ nhất trong các ngân hàng được hãng xếp hạng. Moody’s cũng đã tái xác nhận xếp hạng tiền gửi dài hạn và nhà phát hành của Sacombank ở bậc B3 nhờ những nỗ lực thực hiện chiến lược tái cơ cấu của ngân hàng. Tổ chức này cũng đưa ra những dự đoán tích cực về khả năng tăng hạng của Sacombank trong 12-18 tháng tới.

Kết thúc quý I/2023, lợi nhuận trước dự phòng theo Đề án tái cơ cấu của Sacombank đạt hơn 3.400 tỉ đồng, sau khi trích lập dự phòng rủi ro và phân bổ chi phí theo Đề án, lợi nhuận trước thuế đạt 2.383 tỉ đồng, tăng 49,9% so cùng kỳ năm trước.

Tổng tài sản đạt 596.694 tỉ đồng, tăng 0,8% so với đầu năm; tổng huy động vốn đạt 529.500 tỉ đồng, tăng 2% so với đầu năm; tổng dư nợ tín dụng đạt 448.531 tỉ đồng, tăng 2,2% so với đầu năm; tỉ lệ nợ xấu chỉ ở mức 1,11%.

Trong sáng ngày 25/4/2023, Sacombank đã tổ chức thành công đại hội đồng cổ đông thường niên năm tài chính 2022 với sự thống nhất thông qua các tờ trình của cổ đông đạt tỉ lệ cao trên 97%.

Tại Đại hội, ông Dương Công Minh, Chủ tịch HĐQT Sacombank khẳng định, định hướng chiến lược trong năm 2023 của Sacombank là Tăng tốc chuyển đổi số - Xây dựng hệ sinh thái kinh doanh. Ngân hàng đồng thời không ngừng gia tăng quy mô và hiệu quả hoạt động của các đơn vị trên toàn hệ thống, đảm bảo hoạt động an toàn hiệu quả. Quan trọng hơn hết, Sacombank sẽ tập trung giảm tỉ lệ nợ xấu nội bảng xuống dưới 2%; hoàn thành Đề án tái cơ cấu sau sáp nhập, thực hiện các thủ tục để chia cổ tức cho cổ đông dựa trên nguồn lợi nhuận giữ lại nhằm gia tăng năng lực tài chính, đưa Sacombank trở lại vị thế là Ngân hàng bán lẻ hàng đầu Việt Nam.

Ngân hàng cho vay nhà ở xã hội được giảm 50% hệ số rủi ro tín dụng

Ngân hàng Nhà nước vừa công bố dự thảo Thông tư sửa đổi, bổ sung một số điều của Thông tư số 41/2016 quy định tỉ lệ an toàn vốn đối với ngân hàng, chi nhánh ngân hàng nước ngoài.

Đáng chú ý, dự thảo bổ sung các quy định để khuyến khích cho vay các dự án nhà ở xã hội, nhà ở theo các chương trình, dự án hỗ trợ của Chính phủ. Theo đó, hệ số rủi ro tín dụng áp dụng với các khoản vay thế chấp nhà ở xã hội sẽ dao động từ 12% đến 50%, thay vì mức 25% đến 100% như hiện nay.

Ngân hàng Nhà nước cho rằng việc giảm hệ số rủi ro đối với các khoản cho vay nêu trên nhằm khuyến khích cho vay các dự án nhà ở xã hội, nhà ở theo các chương trình, dự án hỗ trợ của Chính phủ, phù hợp với quy định tại Thông tư 22/2019 của Ngân hàng nhà nước và chỉ đạo của Chính phủ tại Nghị quyết số 33 về một số giải pháp tháo gỡ và thúc đẩy thị trường bất động sản phát triển an toàn, lành mạnh, bền vững.

Theo quy định tại Thông tư 22/2019 hệ số rủi ro là 50% được áp dụng đối với khoản phải đòi được bảo đảm toàn bộ bằng nhà ở (bao gồm cả nhà ở hình thành trong tương lai), quyền sử dụng đất, công trình xây dựng gắn với quyền sử dụng đất của bên vay và khi đáp ứng một trong các điều kiện sau: Là khoản cho vay để phục vụ hoạt động kinh doanh theo quy định của Ngân hàng Nhà nước quy định hoạt động cho vay của tổ chức tín dụng, chi nhánh ngân hàng nước ngoài; là khoản cho vay cá nhân để khách hàng mua nhà ở xã hội, mua nhà ở theo các chương trình, dự án hỗ trợ của Chính phủ.

Ngoài ra, đây phải là khoản cho vay cá nhân để khách hàng mua nhà ở mà số tiền thỏa thuận cho vay/mức cho vay tại hợp đồng tín dụng dưới 1,5 tỉ đồng. Mỗi khách hàng chỉ được áp dụng hệ số rủi ro này cho 1 khoản vay).

Dự thảo cũng bổ sung quy định về hệ số rủi ro đối với khoản cấp tín dụng tài trợ dự án kinh doanh bất động sản khu công nghiệp.

Việc giảm trọng số rủi ro tín dụng với phân khúc nhà ở xã hội và bất động sản khu công nghiệp sẽ giúp ngân hàng hạ chi phí vốn, từ đó giảm lãi suất cho vay với người dân, doanh nghiệp.

Techcombank lãi 5.600 tỉ đồng trong quý I/2023

Ngân hàng TMCP Kỹ thương Việt Nam (Techcombank) vừa công bố báo cáo tài chính quý I/2023. Theo báo cáo, lợi nhuận trước thuế của ngân hàng quý I đạt 5.600 tỉ đồng, tăng 18,5% so với cùng kỳ năm trước.

|

| Techcombank lãi 5.600 tỉ đồng trong quý I/2023/Ảnh minh họa/https://kinhtexaydung.petrotimes.vn/ |

Trong các mảng kinh doanh, thu nhập từ dịch vụ của Techcombank tiếp tục tăng trưởng tốt trong 3 tháng đầu năm, với đóng góp tích cực từ mảng thư tín dụng (LC), dịch vụ thẻ, tiền mặt và thanh toán. Cụ thể, thu nhập từ hoạt động dịch vụ tăng 14,2% so với cùng kỳ năm ngoái, đạt 2,2 nghìn tỉ đồng, trong đó thu phí từ dịch vụ thẻ đạt 455 tỉ đồng (tăng 303,3% so với cùng kỳ; Số lượng giao dịch tiếp tục tăng trưởng bền vững (32,5% so với cùng kỳ) trong khi nhu cầu “mua trước, trả sau” cũng tăng lên rõ rệt ở mức 154% so với cùng kỳ.

Thu nhập lãi thuần (NII) đạt 6,5 nghìn tỉ đồng, giảm 19,5% so với cùng kỳ năm ngoái. Nguyên nhân là do biên lãi thuần (NIM, tính trong 12 tháng gần nhất) giảm xuống mức 4,6% trong bối cảnh chi phí đầu vào cao trong khi ngân hàng phải hỗ trợ khách hàng bằng các gói tín dụng ưu đãi. Ngân hàng cho biết đã linh hoạt điều chỉnh lãi suất để hỗ trợ khách hàng tiếp tục thực hiện tốt các nghĩa vụ nợ trong thời kỳ thanh khoản khó khăn. Với kỳ vọng lãi suất điều điều hành tiếp tục giảm và thanh khoản thị trường được cải thiện, biên lợi nhuận kinh doanh và các điều kiệu cho vạy cũng sẽ nới lỏng dần vào nửa cuối năm. Khi đó, ngân hàng có thể sử dụng các chính sách giá linh hoạt để bù đắp các khoản sụt giảm thu nhập từ lãi ở thời điểm hiện tại.

Ở mảng trái phiếu, riêng tháng 3/2023 ghi nhận tăng trưởng khối lượng trái phiếu phát hành, giúp nâng tổng khối lượng toàn quý lên 29 nghìn tỉ đồng, so với gần 4 nghìn tỉ trái phiếu phát hành trong quý IV/2022. Đây là một tín hiệu tốt cho thấy có sự hồi phục của thị trường trái phiếu doanh nghiệp, dù phí dịch vụ ngân hàng đầu tư chỉ đạt 284 tỉ đồng, giảm 73% so với cùng kỳ năm trước.

Thu phí từ dịch vụ bảo hiểm đạt 194 tỉ đồng, giảm 11,2% so với cùng kỳ năm ngoái do ảnh hưởng từ sự thay đổi khẩu vị rủi ro của khách hàng.

Ngân hàng cũng ghi nhận 721 tỉ đồng thu nhập từ các hoạt động khác.

Tính đến ngày 31/3/2023, Tổng tài sản của Techcombank đạt 723,5 nghìn tỉ đồng, tăng 3,5% so với đầu năm và tăng 17,6% so với cùng kỳ năm 2022.

Nguồn:Tin ngân hàng ngày 26/4: NHNN yêu cầu tiếp tục dành vốn tín dụng cho bất động sảnHuy Tùng

kinhtexaydung.petrotimes.vn

- Quý đầu tiên năm 2024, PGBank kinh doanh ra sao?

- Hỗ trợ lãi suất 2%: Kỳ vọng rất lớn, kết quả rất thấp

- Ngân hàng Nhà nước nói gì về số tiền khổng lồ cho SCB vay?

- Tiền nhàn rỗi nhấp nhổm tìm cơ hội

- Sếp ngân hàng lớn nhất Mỹ cảnh báo lãi suất cao kéo dài

- Khách VIP ngân hàng bị mất nửa tỷ, sao kê mất tiền bất thường đến khó tin

- VietABank: Lợi nhuận năm 2023 giảm mạnh sau kiểm toán, lãi dự thu bất ngờ tăng thêm nghìn tỷ

- TPBank đặt mục tiêu lợi nhuận năm 2024 đạt 7.500 tỷ đồng

- Hàng chục tỷ trong tài khoản bốc hơi: MSB có trách nhiệm trả tiền cho khách?

- Mở tài khoản ngân hàng, không dùng vẫn bị tính phí

- Tạm ứng và thanh toán tạm ứng qua Kho bạc nhà nước như thế nào?

-

Tiếng gọi ký ức: Trở về thế giới cổ tích của làng quê Bắc Bộ cùng Hội sinh viên NEU

-

Cà Mau: Ðội quân kiến vàng

-

Hàng loạt BĐS “vàng” được nêu trong vụ ly hôn của cựu Giám đốc Sở tỉnh Quảng Nam

-

Đà Nẵng: Ký ức của người lính từng tham gia giải phóng đảo Sơn Ca

-

Xuất hiện "nữ hoàng tốc độ" mới của điền kinh Việt Nam

-

An Giang: Nỗ lực bảo vệ rừng

-

Thuốc lá điện tử: Những rủi ro vượt xa tổn thương phổi và não

-

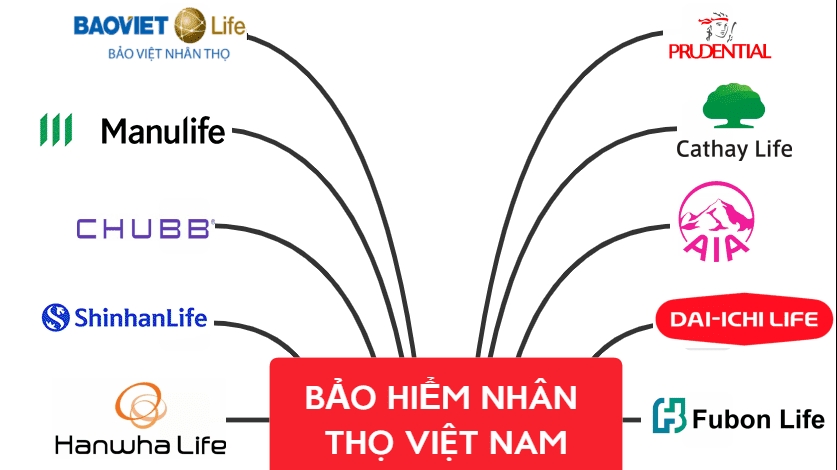

Lợi nhuận doanh nghiệp bảo hiểm nhân thọ: Pudential sụt giảm, Shinhan Life lỗ đậm

-

CEO Viettrend Đào Huy Hoàn: Doanh nghiệp chỉ thật sự thành công khi khách hàng cũ giới thiệu khách hàng mới