Ngân hàng kinh doanh đi xuống vì quá thừa tiền

|

Ngân hàng nặng gánh trả lãi huy động, tăng dự phòng rủi ro

Báo cáo tài chính quý III/2023 của BacABank cho thấy, tính tới cuối quý III/2023, tín dụng của ngân hàng này chỉ tăng 4,8%, trong khi tiền gửi khách hàng tăng 18,2% so với đầu năm. Tiền gửi tăng nhanh, gánh nặng trả lãi cho người gửi tiền lớn, trong khi thu nhập từ hoạt động cho vay tăng chậm là nguyên nhân khiến hoạt động kinh doanh cốt lõi (cho vay) sút giảm. Trong quý III/2023, thu nhập từ lãi của BacABank chỉ tăng 24,5%, trong khi chi phí lãi tăng tới 43%, khiến thu nhập lãi thuần giảm tới 33%.

Huy động tăng nhanh hơn tín dụng cũng là nguyên nhân khiến gánh nặng chi phí lãi của nhiều ngân hàng tăng lên trong quý III, làm sút giảm biên lợi nhuận. Tính tới cuối tháng 9/2023, ước tính tiền gửi khách hàng tại Vietcombank tăng 8,3%, trong khi tín dụng chỉ tăng 3,6% - nguyên nhân chính khiến NIM ngân hàng này sụt giảm. Tình trạng này dự kiến diễn ra ở nhiều ngân hàng khác như VIB (huy động vốn tăng 7%, cho vay tăng 5%), HDBank (huy động vốn tăng 50%, tín dụng tăng khoảng 12% so với đầu năm), ACB…

Một số ngân hàng tuy tín dụng tăng cao hơn huy động vốn, song lợi nhuận bị ăn mòn bởi chi phí dự phòng rủi ro gia tăng để chống đỡ với nợ xấu. Đơn cử, BIDV được dự báo là ngân hàng có lợi nhuận đi lùi duy nhất trong nhóm ngân hàng TMCP quốc doanh, dù tín dụng cao hơn huy động. Trích lập dự phòng gia tăng khiến lợi nhuận ngân hàng này dự kiến giảm 10-12% trong quý III/2023.

Trong khi đó, TPBank, VIB, VPBank… cũng dự báo lợi nhuận giảm trong quý III/2023 do NIM suy giảm và gánh nặng trích lập dự phòng gia tăng, bất chấp tín dụng tại các ngân hàng này tăng khả quan.

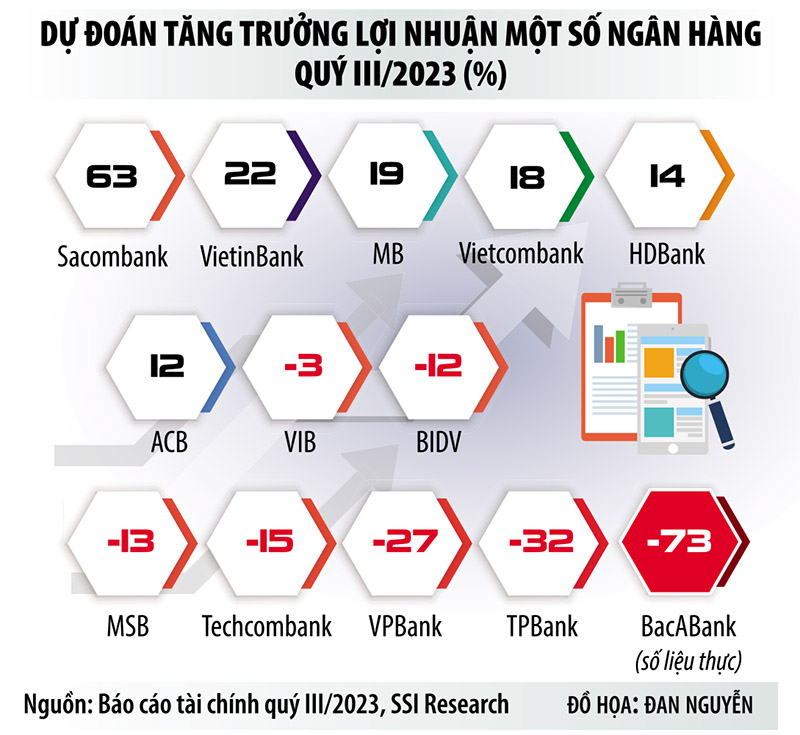

Nhìn chung, đa phần các ngân hàng đều dự báo NIM giảm, nợ xấu tăng, chi phí dự phòng tăng trong quý III/2023. Hiện tại, ngoài BacABank công bố lợi nhuận giảm tới 73% trong quý III/2023, thì 5 ngân hàng khác dự báo lợi nhuận đi lùi là TPBank, MSB, VIB, Techcombank, VPBank và VIB.

|

Nợ xấu tăng cao, ngân hàng đợi luật

Nếu cuối năm 2022, tỷ lệ nợ xấu toàn hệ thống là 2%, thì đến cuối tháng 7/2023, tỷ lệ nợ xấu nội bảng đã tăng lên 3,56%. Tỷ lệ nợ xấu nội bảng, nợ bán cho Công ty Quản lý tài sản của các tổ chức tín dụng Việt Nam (VAMC) chưa xử lý và nợ tiềm ẩn của hệ thống đã lên tới 6,16%.

Trong báo cáo vừa gửi tới Quốc hội, Ngân hàng Nhà nước (NHNN) dự báo, thời gian tới, nợ xấu có thể còn gia tăng do tình hình sản xuất - kinh doanh nhiều bất lợi ảnh hưởng tới khả năng trả nợ của khách hàng, gây áp lực trong việc trích lập dự phòng để xử lý nợ xấu, cũng như tiến độ xử lý tài sản bảo đảm của các khoản nợ xấu.

Trong khi đó, công tác xử lý nợ xấu vẫn gặp nhiều khó khăn. Theo đó, khả năng trả nợ của doanh nghiệp, hộ gia đình yếu đi trong khi khuôn khổ pháp lý liên quan đến cơ cấu lại tổ chức tín dụng và xử lý nợ xấu chưa được hoàn thiện. Còn thiếu các cơ chế, chính sách ưu đãi, khuyến khích các nhà đầu tư trong nước và ngoài nước tham gia xử lý tài sản bảo đảm và mua bán nợ xấu.

Thị trường bất động sản gặp nhiều khó khăn, thanh khoản thấp, gây khó khăn trong việc xử lý tài sản bảo đảm là bất động sản. Thị trường mua, bán nợ còn nhiều hạn chế; ý thức trả nợ của một bộ phận khách hàng vẫn thấp khiến quá trình thu hồi, xử lý nợ xấu kéo dài, kém hiệu quả…

Nhằm đối phó với tình trạng nợ xấu gia tăng, tuần qua, NHNN có công văn gửi tới các tổ chức tín dụng yêu cầu kiểm soát hoạt động cấp tín dụng, chất lượng tín dụng đối với các lĩnh vực tiềm ẩn rủi ro cao. Đồng thời, tập trung đẩy mạnh các biện pháp cần thiết nhằm nâng cao chất lượng tín dụng, phòng ngừa, hạn chế tối đa phát sinh mới nợ nhóm 2 và nợ xấu, nỗ lực thu hồi, xử lý nợ xấu, trong đó chú trọng việc nâng cao chất lượng tín dụng đối với lĩnh vực bất động sản.

NHNN cũng yêu cầu các ngân hàng thực hiện phân loại nợ, trích lập dự phòng rủi ro theo quy định; chủ động rà soát, phát hiện các trường hợp phân loại nợ, trích lập dự phòng chưa đúng quy định để chấn chỉnh kịp thời, đảm bảo việc phân loại nợ, trích lập dự phòng phản ánh đúng chất lượng nợ. Thực hiện dự thu lãi, thoái các khoản lãi dự thu phải thoái nhưng chưa thoái theo đúng quy định; đồng thời rà soát các chi phí phát sinh trong hoạt động kinh doanh, đảm bảo lợi nhuận phản ánh đúng kết quả hoạt động kinh doanh của ngân hàng.

Nguồn: Ngân hàng kinh doanh đi xuống vì quá thừa tiền

Hà Tâm

baodautu.vn

- Gửi tiết kiệm khai xuân ngân hàng nào được nhiều lì xì, lãi suất cao?

- Giao dịch ngân hàng dịp Tết Bính Ngọ, khách hàng cần chú ý điều gì?

- Từ 1/11, chuyển tiền từ 500 triệu đồng trở lên phải báo cáo Ngân hàng Nhà nước

- Bỏ room tín dụng – Cơ hội và thách thức song hành đối với các ngân hàng

- Lừa đảo qua tài khoản ngân hàng: Nhiều chiêu trò mới

- Ngân hàng MB kinh doanh ra sao khi gia nhập nhóm có tổng tài sản vượt 1 triệu tỷ đồng?

- BIDV đặt mục tiêu tăng trưởng tín dụng 15-16%, kiểm soát nợ xấu dưới 1,4%

- Ông Vũ Quốc Khánh giữ chức Tổng Giám đốc LPBank

- Cạnh tranh huy động tiền gửi: Điểm dừng nào cho cuộc đua lãi suất?

- Bộ Tài chính đề xuất tiếp tục miễn thuế thu nhập cá nhân đối với lãi tiền gửi tiết kiệm

- Ngân hàng điều tiết dòng vốn vào bất động sản?

-

Lời chúc ngày Thầy thuốc Việt Nam 27/2 ngắn gọn, ý nghĩa mới nhất 2026

-

Trung Quốc thúc đẩy năng lượng tái tạo, Mỹ vẫn dựa vào than đá

-

PVCFC mở rộng chuỗi giá trị bằng CO2 thực phẩm, hoàn thiện cấu trúc sản phẩm đa trụ cột

-

Kênh TikTok của những trái tim biết dừng lại

-

Hòa Minzy được đề cử Gương mặt trẻ Việt Nam tiêu biểu năm 2025

-

Người dân chen chân xếp hàng mua vàng ngày vía Thần Tài

-

"Thỏ Ơi" vượt mốc 300 tỷ đồng, lập kỷ lục phòng vé đầu năm 2026

-

Real Madrid trả giá đắt cho tấm vé vòng 1/8 Champions League

-

Sắc đỏ giữa vịnh Hạ Long khiến du khách mê mẩn