Tin ngân hàng ngày 8/6: Đã xử lý được gần 55 nghìn tỷ đồng nợ xấu trong 4 tháng đầu năm

Đã xử lý được gần 55 nghìn tỷ đồng nợ xấu trong 4 tháng đầu năm

Tại báo cáo gửi Quốc hội phục vụ hoạt động chất vấn, Thống đốc Ngân hàng Nhà nước (NHNN) Nguyễn Thị Hồng đã thông tin về kết quả hoạt động xử lý nợ xấu của các tổ chức tín dụng (TCTD).

|

| Đã xử lý được gần 55 nghìn tỷ đồng nợ xấu trong 4 tháng đầu năm |

Theo đó, từ năm 2021 đến nay, toàn hệ thống các TCTD đã xử lý được 216,7 nghìn tỷ đồng nợ xấu. Trong 4 tháng đầu 2022, tổng số dư nợ xấu được xử lý đạt 54,8 nghìn tỷ đồng, phần lớn là khách hàng trả nợ (23,6 nghìn tỷ đồng, chiếm 43,0% tổng nợ xấu được xử lý); sử dụng dự phòng rủi ro (14,2 nghìn tỷ đồng, 25,9%) và bán nợ cho VAMC (11,4 nghìn tỷ đồng, 20,9%).

Liên quan đến công tác xử lý nợ xấu theo Nghị quyết 42, lũy kế từ 15/08/2017 đến 31/12/2021, toàn hệ thống TCTD đã xử lý được 380,2 nghìn tỷ đồng nợ xấu xác định theo Nghị quyết số 42, đạt trung bình khoảng 5,67 nghìn tỷ đồng/tháng, cao hơn nhiều so với kết quả xử lý nợ xấu tại thời điểm trước khi Nghị quyết số 42 có hiệu lực (trung bình từ năm 2012 - 2017, hệ thống các TCTD xử lý được khoảng 3,25 nghìn tỷ đồng/tháng); xử lý nợ xấu nội bảng xác định theo Nghị quyết số 42 chủ yếu thông qua hình thức khách hàng trả nợ là 148 nghìn tỷ đồng, chiếm 38,9% tổng nợ xấu theo Nghị quyết số 42 đã xử lý (trung bình từ 2012-2017 chỉ khoảng 22,8%). Trong đó, riêng năm 2021, đã xử lý được 48,3 nghìn tỷ đồng.

Về khó khăn vướng mắc, Thống đốc cho biết nguy cơ nợ xấu tăng cao do ảnh hưởng của dịch bệnh, doanh nghiệp bị sụt giảm doanh thu, mất khả năng thanh toán các khoản nợ đến hạn. Việc cơ cấu lại thời hạn trả nợ, miễn, giảm lãi, phí và giữ nguyên nhóm nợ trước mắt là hết sức cần thiết nhằm giải quyết khó khăn cho doanh nghiệp và người dân nhưng cũng tiềm ẩn rủi ro nợ xấu gia tăng và rủi ro thanh khoản trong trung hạn.

Đồng thời, việc cung ứng vốn cho nền kinh tế (đặc biệt vốn trung, dài hạn) vẫn chủ yếu dựa vào hệ thống ngân hàng trong khi nguồn vốn ngân hàng chủ yếu là ngắn hạn, làm gia tăng rủi ro kỳ hạn, rủi ro thanh khoản cho hệ thống TCTD.

Ngoài ra, việc bán, phát mại tài sản để xử lý nợ xấu của các TCTD gặp nhiều khó khăn do thị trường thanh lý tài sản đảm bảo bị ảnh hưởng bởi nền kinh tế chưa phục hồi sau đại dịch. Bên cạnh đó, có những khách hàng lợi dụng bối cảnh dịch bệnh để trì hoãn trả nợ, giao tài sản đảm bảo cho các TCTD khiến tiến trình xử lý nợ xấu, xử lý tài sản bảo đảm càng gặp nhiều khó khăn.

Trong thời gian tới, NHNN sẽ tiếp tục chỉ đạo các TCTD đẩy mạnh công tác xử lý nợ xấu, thực hiện quyết liệt các biện pháp để thu hồi nợ, sử dụng dự phòng để xử lý rủi ro; nâng cao chất lượng tín dụng, ngăn ngừa, hạn chế tối đa nợ xấu mới phát sinh.

Cảnh giác với cuộc gọi thông báo tài khoản bị 'đóng băng'

Sau khi nghe cuộc điện thoại từ người lạ tự xưng nhân viên ngân hàng thông báo tài khoản bị 'đóng băng' và làm theo hướng dẫn, nam thanh niên (21 tuổi, quê Nam Định) mất 35 triệu đồng trong tài khoản.

Ngày 7/6, Công an quận Cầu Giấy (Hà Nội) đang phối hợp với các cơ quan chức năng xác minh, điều tra vụ lừa đảo chiếm đoạt tài sản với thủ đoạn giả danh nhân viên ngân hàng gọi điện thông báo đóng băng tài khoản.

Trước đó, trưa 5/5, anh Đ. (21 tuổi, quê Nam Định) nhận được cuộc gọi của một đối tượng tự xưng là nhân viên ngân hàng thông báo tài khoản bị 'đóng băng'.

Để mở lại tài khoản, anh Đ. phải nộp tiền vào một tài khoản khác. Sau 2 lần chuyển số tiền 35 triệu đồng, nam thanh niên mới biết mình bị lừa và đến công an trình báo.

Trước vụ việc trên, Công an TP Hà Nội cho biết, người dân cần cảnh giác, tuyên truyền đến người thân, bạn bè về thủ đoạn lừa đảo . Đồng thời, không thực hiện chuyển tiền, đưa tiền mặt cũng như cung cấp thông tin cá nhân cho bất kỳ cá nhân hay tổ chức nào có biểu hiện nghi ngờ cũng như có các dấu hiệu lừa đảo.

"Khi nhận được các cuộc gọi, tin nhắn nghi vấn, không rõ ràng, người dân cần liên hệ với tổng đài chăm sóc khách hàng của ngân hàng để kiểm tra, xác thực hoặc liên hệ với cơ quan công an nơi gần nhất để được hướng dẫn giải quyết" - Công an TP Hà Nội khuyến cáo.

SeABank có Phó Tổng Giám đốc cao cấp là người Pháp

Mới đây, ông Lê Văn Tần, Chủ tịch Ngân hàng TMCP Đông Nam Á (SeABank) đã ký quyết định bổ nhiệm ông Loic Michel Marc Faussier trở thành Phó Tổng Giám đốc cao cấp của SeABank.

Ông Faussier Loic Michel Marc mang quốc tịch Pháp, là thạc sỹ tài chính Đại học Paris Dauphine (Pháp), có 24 năm kinh nghiệm làm việc trong lĩnh vực tài chính ngân hàng, quản trị rủi ro, tư vấn tài chính tại các tổ chức tài chính quốc tế như Citibank, HSBC… trước khi về Việt Nam.

Ông Loic Michel Marc Faussier cũng là thành viên HĐQT độc lập của SeABank song đã không còn giữ chức vụ này kể từ hôm 26/5. Thay vào đó, ông sẽ góp mặt tại SeABAnk với vai trò Phó Tổng Giám đốc cao cấp.

Được biết, Ông Loic Michel Marc Faussier từng là Phó Tổng Giám đốc kiêm Giám đốc Khối Quản trị rủi ro Ngân hàng Thương mại cổ phần Quốc tế Việt Nam (VIB) khi gia nhập VIB gia đoạn 2012-2018, phụ trách quản trị rủi ro của toàn ngân hàng, bao gồm rủi ro tín dụng ngân hàng bán lẻ, rủi ro tín dụng khách hàng doanh nghiệp, rủi ro thị trường, rủi ro hoạt động và hoạt động thu hồi nợ.

Quý I/2022, SeABank tiếp tục tăng trưởng tích cực so với cùng kỳ năm 2021. Cụ thể, lợi nhuận trước thuế hợp nhất đạt 1.306,4 tỷ đồng, tăng 87,1%. Bên cạnh đó, tổng doanh thu thuần đạt hơn 2.322 tỷ đồng, tăng 61,28% so với cùng kỳ năm trước. Trong đó, thu thuần từ dịch vụ đạt 274,21 tỷ đồng, tăng 122,65%. Đồng thời, thu thuần ngoài lãi (NOII) của SeABank cũng ghi nhận tăng 126,47%, đạt 757,8 tỷ đồng. Tỉ lệ nợ xấu là 1,64%.

Trong quý I/2022, SeABank cũng đã thực hiện chào bán thành công 181.311.631 cổ phiếu cho cổ đông hiện hữu, hoàn thành tăng vốn điều lệ lên 16.598 tỷ đồng.

Năm 2022, nhà băng này đặt mục tiêu tổng tài sản dự kiến tăng trưởng 10%; huy động dự kiến tăng trưởng ròng 22.000 tỷ đồng, tương ứng tăng 16% so với năm 2021.

Bên cạnh đó, tỉ lệ tăng trưởng tín dụng dự kiến tối đa 17%, phụ thuộc vào chấp thuận của Ngân hàng Nhà nước, tương đương tăng trưởng ròng 24.000 tỷ đồng so với năm 2021. Năm 2022, ngân hàng cũng đặt mục tiêu lợi nhuận trước thuế đạt 4.866,6 tỷ đồng và tỉ lệ nợ xấu kiểm soát dưới 2%.

NCB đặt mục tiêu lợi nhuận 2022 trước phương án cơ cấu lại 608 tỷ đồng

Theo tài liệu ĐHĐCĐ thường niên 2022 vừa được công bố, Ngân hàng TMCP Quốc Dân (NCB) đặt mục tiêu lợi nhuận trước phương án cơ cấu lại là 608 tỷ đồng.

|

| NCB đặt mục tiêu lợi nhuận 2022 trước phương án cơ cấu lại 608 tỷ đồng |

Ngân hàng đặt mục tiêu đến cuối năm 2022 đạt 78,178 tỷ đồng tổng tài sản, tăng 6% so với đầu năm. Huy động từ khách hàng đạt 67,551 tỷ đồng và cho vay khách hàng dự kiến đạt 46,015 tỷ đồng. Tỷ lệ nợ xấu kiểm soát ở mức 3%.

Năm 2021, lợi nhuận thuần từ hoạt động kinh doanh trước trích lập dự phòng rủi ro đạt 752 tỷ đồng. Tuy nhiên, theo cam kết của NCB với Ngân hàng Nhà nước (NHNN), NCB sẽ dùng toàn bộ lợi nhuận để trích lập các khoản cần xử lý theo phương án cơ cấu lại đã được NHNN phê duyệt, do đó lợi nhuận trước thuế còn lại năm 2021 của NCB là 2.3 tỷ đồng.

Phần lợi nhuận sau thuế 1.4 tỷ đồng là lợi nhuận của Công ty TNHH khai thác và quản lý tài sản NCB, phần này sẽ chuyển toàn bộ về Ngân hàng trong năm 2022 để trích bù đắp/bổ sung các khoản chi phí thuộc Phương án cơ cấu lại.

NCB cũng cho biết kết quả đợt chào bán cổ phiếu ra công chúng để tăng vốn điều lệ. Tổng số cổ phiếu đã phân phối thành công trong đợt chào bán là 150 triệu cp, tương ứng 100% cổ phần chào bán. Tổng số tiền thu được là 1,500 tỷ đồng, tương ứng nâng vốn điều lệ sau đợt chào bán từ mức 4,101 tỷ đồng (31/12/2021) lên gần 5,602 tỷ đồng. Thời gian tới, HĐQT sẽ tiếp tục thực hiện thủ tục cấp phép, thay đổi đăng ký kinh doanh và sửa đổi điều lệ liên quan đến vốn điều lệ.

Dự kiến ĐHĐCĐ thường niên năm 2022 của NCB tổ chức vào ngày 18/06/2022.

Nguồn: Tin ngân hàng ngày 8/6: Đã xử lý được gần 55 nghìn tỷ đồng nợ xấu trong 4 tháng đầu năm

Huy Tùng

kinhtexaydung.petrotimes.vn

-

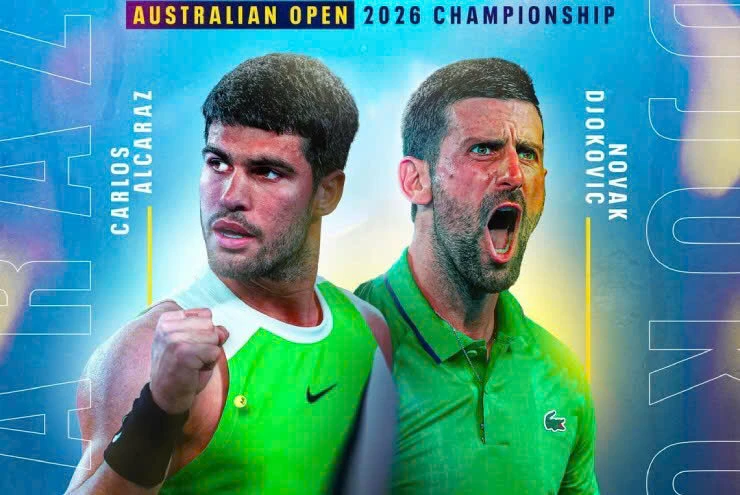

Australian Open: Alcaraz - Djokovic trận chung kết kinh điển của quần vợt thế giới

-

Mỹ lần đầu trở thành nhà cung cấp năng lượng hóa thạch lớn nhất cho EU

-

Trúc Nhân khuấy động sân khấu Hòa nhạc ánh sáng - Chào năm mới 2026

-

Phương Mỹ Chi lên tiếng xin lỗi sau khi tiết mục tại Làn Sóng Xanh gây ồn ào

-

34 điểm bắn pháo hoa đêm Giao thừa Bính Ngọ ở Hà Nội

- Từ 1/11, chuyển tiền từ 500 triệu đồng trở lên phải báo cáo Ngân hàng Nhà nước

- Bỏ room tín dụng – Cơ hội và thách thức song hành đối với các ngân hàng

- Lừa đảo qua tài khoản ngân hàng: Nhiều chiêu trò mới

- Ngân hàng MB kinh doanh ra sao khi gia nhập nhóm có tổng tài sản vượt 1 triệu tỷ đồng?

- BIDV đặt mục tiêu tăng trưởng tín dụng 15-16%, kiểm soát nợ xấu dưới 1,4%

- Ông Vũ Quốc Khánh giữ chức Tổng Giám đốc LPBank

- Cạnh tranh huy động tiền gửi: Điểm dừng nào cho cuộc đua lãi suất?

- Bộ Tài chính đề xuất tiếp tục miễn thuế thu nhập cá nhân đối với lãi tiền gửi tiết kiệm

- Ngân hàng điều tiết dòng vốn vào bất động sản?

- Cuộc đua tăng lãi suất tiền gửi "nóng" trở lại

- Ông Phạm Đức Ấn: Giải pháp OSB rất quan trọng trong tiến trình chuyển đổi số của Agribank

-

Gợi ý 5 điểm đến nước ngoài lý tưởng cho chuyến du lịch tự túc tiết kiệm

-

Nhìn lại chặng đường của Thu Ngân trước chung kết Miss Intercontinental

-

Tuyên Quang: Ký ức thiêng liêng dưới tán rừng Kim Quan

-

Tuấn Trần hồi phục tích cực sau ca phẫu thuật dây chằng

-

Lượng khí đốt dự trữ của châu Âu đang cạn kiệt nhanh chóng

-

Giá vàng thế giới lao dốc mạnh, khiến thị trường toàn cầu chấn động

-

Ngắm loạt áo dài cách tân tuyệt đẹp của Chi Pu và dàn mỹ nhân Việt

-

Tử vi tuần mới (26/1-1/2/2026): Tuổi Ngọ mở rộng ngoại giao, tuổi Thìn gặt hái thành quả

-

Jennifer Phạm hoá cô gái vùng cao, khoe sắc giữa núi rừng Sa Pa