Sau "khủng hoảng niềm tin", lợi nhuận nhóm doanh nghiệp bảo hiểm nhân thọ biến động ra sao?

Lợi nhuận doanh nghiệp bảo hiểm nhân thọ phân hóa mạnh

Sau những "lùm xùm" xảy ra hồi đầu năm liên quan đến kênh phân phối bảo hiểm qua ngân hàng (bancassurance), thị trường bảo hiểm nhân thọ nói riêng và ngành bảo hiểm Việt Nam nói chung chứng kiến sự suy giảm đáng kể về niềm tin của người dân, ảnh hưởng tới doanh thu phí bảo hiểm - hoạt động kinh doanh cốt lõi của các công ty.

Theo báo cáo của Hiệp hội Bảo hiểm Việt Nam (IAV), trong nửa đầu năm 2023, mảng bảo hiểm nhân thọ đã chứng kiến sự sụt giảm mạnh về số lượng và giá trị hợp đồng bảo hiểm.

Cụ thể, doanh thu phí bảo hiểm nhân thọ ước đạt 77.831 tỷ đồng, giảm 7,9% với cùng kỳ năm 2022. Số lượng hợp đồng khai thác mới 6 tháng đầu năm 2023 ghi nhận giảm tới 31,3% so với cùng kỳ, chỉ đạt hơn 1 triệu hợp đồng (sản phẩm chính). Trong đó, sản phẩm bảo hiểm liên kết đầu tư chiếm tỷ trọng 61,2%, giảm tới 34,4%; Sản phẩm bảo hiểm liên kết đơn vị chiếm tỷ trọng 16,2%, giảm 52,5%; Sản phẩm bảo hiểm tử kỳ chiếm tỷ trọng 30,7%, giảm 17,6%...

Tổng doanh thu phí bảo hiểm nhân thọ khai thác mới toàn thị trường trong nửa đầu năm nay đạt khoảng 15.508 tỷ đồng, giảm 38,2% so với cùng kỳ năm trước.

Dù doanh thu suy giảm, song các doanh nghiệp bảo hiểm nhân thọ lại ghi nhận con số trả tiền bảo hiểm tăng mạnh trong 6 tháng đầu năm nay, khi đã thực hiện chi trả tới 25.850 tỷ đồng, tăng 37,1% với cùng kỳ năm trước. Đây cũng là nguyên nhân khiến hoạt động kinh doanh của nhiều doanh nghiệp bảo hiểm bị ảnh hưởng đáng kể trong nửa đầu năm nay.

Đáng chú ý, bảng xếp hạng về thị phần trong ngành cũng có nhiều xáo trộn.

Bảo Việt Nhân Thọ tiếp tục giữ vị trí dẫn đầu với 20,6% thị phần với tổng doanh thu phí tương ứng là 16.036 tỷ đồng, giảm 1,1% so với cùng kỳ năm trước.

Mặc dù doanh thu phí giảm 13% và giảm gần 1% về thị phần so với cùng kỳ năm trước nhưng Manulife vẫn giữ vị trí á quân với 13.357 tỷ đồng. Prudential bám đuổi phía sau với doanh số 12.842 tỷ đồng. Top 10 doanh nghiệp bảo hiểm nhân thọ có thị phần lớn nhất theo công bố của IAV ngoài ba công ty kể trên còn có các gương mặt như: Dai-ichi Life; AIA, FWD, Sun Life, MB Ageas Life, Chubb Life và Generali.

|

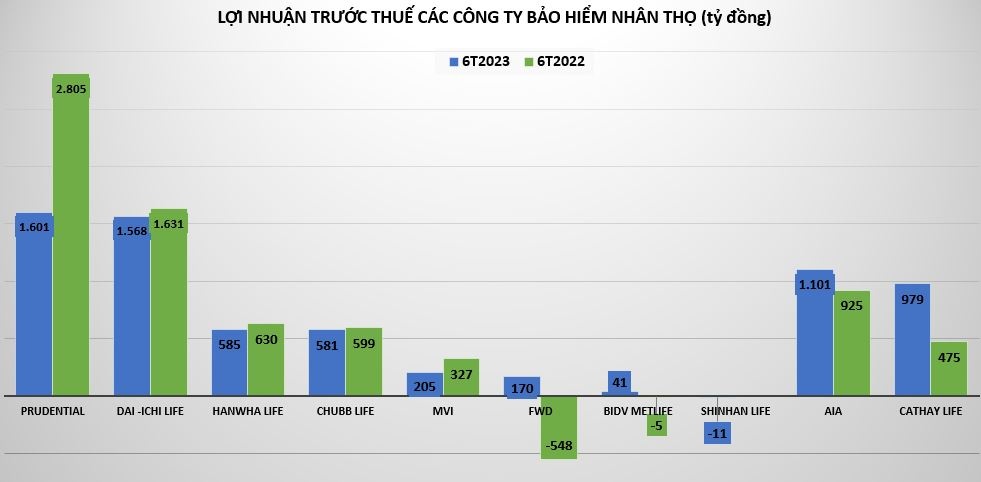

Đáng nói, dù kết quả hoạt động kinh doanh cốt lõi gặp khó khăn song kết quả kinh doanh lại ghi nhận sự phân hóa mạnh mẽ giữa các doanh nghiệp bảo hiểm nhân thọ.

Hoạt động tài chính "cứu cánh" lợi nhuận tại Dai-ichi, Prudential vẫn rớt thảm

Kết thúc 6 tháng đầu năm 2023, Công ty TNHH Bảo hiểm nhân thọ Dai-Ichi Việt Nam (Dai-Ichi) thu về hơn 1.275 tỷ đồng lợi nhuận sau thuế, giảm nhẹ 2% so với cùng kỳ năm trước, trung bình lãi hơn 7 tỷ đồng mỗi ngày.

Theo BCTC bán niên 2023 của Bảo hiểm nhân thọ Dai-Ichi Việt Nam, Công ty ghi nhận doanh thu phí bảo hiểm gốc hơn 9.737 tỷ đồng, giảm 6% so với cùng kỳ, trong khi chi phí nhượng tái bảo hiểm chỉ giảm nhẹ 1% xuống còn hơn 357 tỷ đồng, nên doanh thu thuần hoạt động kinh doanh bảo hiểm giảm 7% còn hơn 9.440 tỷ đồng.

Do chi phí giảm chậm hơn doanh thu nên hoạt động kinh doanh bảo hiểm của Dai-Ichi thu giảm 25%, thu về gần 1.927 tỷ đồng. Tuy nhiên, nhờ hoạt động tài chính ghi nhận lợi nhuận nhảy vọt 83% lên gần 1.554 tỷ đồng, khi doanh thu tài chính (1.771 tỷ đồng) tăng 50% và chi phí (217 tỷ đồng) giảm 35%, đã bù đắp phần nào cho sự đi lùi trong hoạt động kinh doanh bảo hiểm nhân thọ của Dai-Ichi. Vì vậy doanh nghiệp chỉ giảm nhẹ 2% lãi sau thuế trong 6 tháng đầu năm.

|

Không may mắn như Dai-Ichi, do doanh thu thuần giảm trong khi chi phí kinh doanh bảo hiểm tăng mạnh khiến lợi nhuận gộp hoạt động kinh doanh bảo hiểm của Công ty TNHH Bảo hiểm nhân thọ Prudential Việt Nam (Prudential) rơi sâu 94%, chỉ còn gần 322 tỷ đồng.

Đáng nói, dù cho lợi nhuận hoạt động tài chính tại Prudential tăng mạnh 285% so với cùng kỳ nhưng do lợi nhuận hoạt động kinh doanh bảo hiểm rơi tự do khiến lợi nhuận sau thuế 6 tháng giảm tới 41%, còn hơn 1.342 tỷ đồng.

Prudential lý giải nguyên nhân chính khiến lợi nhuận tài chính tăng mạnh đến từ lãi chưa thực hiện do đánh giá lãi các khoản đầu tư của quỹ liên kết, lãi từ tiền gửi ngân hàng và thu nhập từ cổ tức.

Lợi nhuận tại Cathay Life, AIA tăng trưởng mạnh nhờ hoạt động tài chính

Tại Công ty TNHH Bảo hiểm Nhân thọ AIA Việt Nam (AIA) lợi nhuận hoạt động kinh doanh bảo hiểm nửa đầu năm 2023 giảm 32% so với cùng kỳ năm trước, xuống còn gần 1.733 tỷ đồng. Tuy nhiên, AIA vẫn báo lãi sau thuế tăng 19% lên gần 887 tỷ đồng, nhờ lợi nhuận hoạt động tài chính tăng tới 58% so với cùng kỳ, đạt 1.552 tỷ đồng và chi phí bán hàng giảm tới 28% còn 1.173 tỷ đồng.

Tương tự, Công ty TNHH Bảo hiểm Nhân thọ Cathay - Việt Nam (Cathay Life) ghi nhận lợi nhuận trước thuế tăng tới hơn 105%, đạt 979 tỷ đồng nhờ lãi gộp từ hoạt động kinh doanh tài chính tăng từ 634 tỷ đồng lên 1.147 tỷ đồng, tương đương mức tăng gần 81%.

FWD và BIDV Metlife thoát lỗ

Khép lại nửa đầu năm 2023, Công ty TNHH Bảo hiểm Nhân thọ FWD Việt Nam (FWD) có lãi ròng trở lại với hơn 170 tỷ đồng, trong khi cùng kỳ năm trước lỗ ròng gần 548 tỷ đồng. Lỗ lũy kế cuối kỳ theo đó giảm còn 6.756 tỷ đồng.

Theo BCTC giữa niên độ 2023, FWD Việt Nam ghi nhận doanh thu phí bảo hiểm gốc gần 2.611 tỷ đồng, giảm 2% so với cùng kỳ, trong khi chi phí nhượng tái bảo hiểm tăng 40% lên gần 107 tỷ đồng nên doanh thu thuần hoạt động kinh doanh bảo hiểm lùi 1% xuống còn 2.530 tỷ đồng.

Kỳ này, chi phí hoạt động kinh doanh bảo hiểm giảm 12% so với cùng kỳ, xuống còn gần 1.111 tỷ đồng, do chi phí bồi thường bảo hiểm đi ngang ở mức 689 tỷ đồng và chi phí khác giảm 27% còn 421 tỷ đồng.

Chi phí giảm mạnh hơn doanh thu giúp hoạt động kinh doanh bảo hiểm của FWD thu về lợi nhuận gộp gần 1,419 tỷ đồng, tăng 9% so với cùng kỳ. Mặt khác, lợi nhuận từ hoạt động tài chính tăng 75% lên hơn 342 tỷ đồng, nhờ lãi thu từ tiền gửi tăng.

Hoạt động kinh doanh bảo hiểm và tài chính đều có lợi nhuận tăng, cộng thêm chi phí bán hàng (chủ yếu là chi phí cho các kênh phân phối) giảm 33% còn hơn 1.151 tỷ đồng đã giúp FWD Việt Nam thoát lỗ.

|

Còn Công ty TNHH bảo hiểm nhân thọ BIDV Metlife có lãi nhờ tăng trưởng ở cả hoạt động kinh doanh bảo hiểm và kinh doanh tài chính, cũng như tối ưu hóa chi phí hoạt động.

Theo đó, 6 tháng đầu năm 2023, hoạt động kinh doanh bảo hiểm thu về hơn 194 tỷ đồng lợi nhuận gộp, tăng 18% so với cùng kỳ. Đồng thời, lợi nhuận hoạt động tài chính đạt 128,4 tỷ đồng, tăng 31% giúp BIDV Metlife thoát lỗ, đạt 32,8 tỷ đồng lãi sau thuế trong khi cùng kỳ 2022 lỗ 4,6 tỷ đồng.

Nhiều công ty bảo hiểm nhân thọ khác lợi nhuận ảm đảm, thậm chí thua lỗ

Đầu tiên phải kể tới Shinhan Life, tân binh trong thị trường bảo hiểm nhân thọ Việt Nam vẫn tiếp tục thua lỗ trong nửa đầu năm 2023, bất chấp lợi nhuận từ kinh doanh tài chính và kinh doanh bảo hiểm tăng trưởng tích cực. Nguyên nhân đến từ chi phí bán hàng và chi phí doanh nghiệp cùng tăng nhanh trong nửa đầu năm 2023.

|

Còn tại Hanwha Life, doanh nghiệp có lợi nhuận gộp từ kinh doanh bảo hiểm lẫn hoạt động kinh doanh tài chính giảm lần lượt 54,4% và 29,6% nhưng lãi trước thuế vẫn giảm ở mức không quá sâu, đạt 585 tỷ đồng, giảm nhẹ 7% so với cùng kỳ năm trước nhờ cắt giảm mạnh chi phí bán hàng và chi phí quản lý doanh nghiệp.

Ngoài ra, Chubb Life cũng báo lãi trước thuế 6 tháng đầu năm giảm 3%, đạt 581 tỷ đồng; Công ty TNHH bảo hiểm nhân thọ MVI (MVI Life) còn giảm tới 37%, còn 205 tỷ đồng.

Nhìn chung, sau cuộc khủng hoảng niềm tin, doanh thu phí bảo hiểm tại đa số các doanh nghiệp đều đi xuống. Cùng với đó, các công ty cũng đang ngày càng phải chi nhiều hơn cho bồi thường và trả tiền bảo hiểm, kéo lợi nhuận của mảng kinh doanh này đi xuống. Tuy nhiên, kết quả kinh doanh tài chính của nhiều công ty lại khởi sắc mạnh mẽ, với mức tăng trưởng hai và ba con số.

Nguồn:Sau "khủng hoảng niềm tin", lợi nhuận nhóm doanh nghiệp bảo hiểm nhân thọ biến động ra sao?

Hà Phương - Huy Tùng

kinhtexaydung.petrotimes.vn

- Tiền nhàn rỗi nhấp nhổm tìm cơ hội

- Sếp ngân hàng lớn nhất Mỹ cảnh báo lãi suất cao kéo dài

- Khách VIP ngân hàng bị mất nửa tỷ, sao kê mất tiền bất thường đến khó tin

- VietABank: Lợi nhuận năm 2023 giảm mạnh sau kiểm toán, lãi dự thu bất ngờ tăng thêm nghìn tỷ

- TPBank đặt mục tiêu lợi nhuận năm 2024 đạt 7.500 tỷ đồng

-

WisEdu: Kết nối đào tạo trực tuyến trong kỷ nguyên số

-

Cảnh báo khi sử dụng Internet Banking

-

Phở gà chấm càng ăn càng mê chỉ có ở Hà Nội

-

Thái độ của Nam Em khi bị chê bai nhan sắc ngay trên sóng livestream

-

Mai Phương Thúy, Quốc Trường dự lễ đính hôn của Midu

-

Rò rỉ ảnh cưới của Vương Nhất Bác, tình tứ nắm tay bà xã khiến hội phù rể ghen tị đỏ mắt

-

Lâm Bảo Châu khoe ảnh tình tứ bên Lệ Quyên, "người qua đường" tung hậu trường sống ảo

-

HLV Kim Sang Sik có 12 trợ lý, cùng ông Park Hang Seo xem trận Thể Công Viettel vs LP Bank HAGL

-

Sam nhất quyết giấu chồng, nhưng lại có ý định công khai cặp song sinh?